La industria automotriz se transforma de manera continua y está redefiniendo el camino del sector para la próxima década. La sustitución de los autos de combustión interna por eléctricos ya es una realidad a nivel mundial.

Además, la configuración de las cadenas del valor, sobre todo en Norteamérica, que representa el mayor mercado de vehículos y autopartes para México, hace que el país cuente con retos y oportunidades para ser un referente en la producción automotriz a nivel mundial.

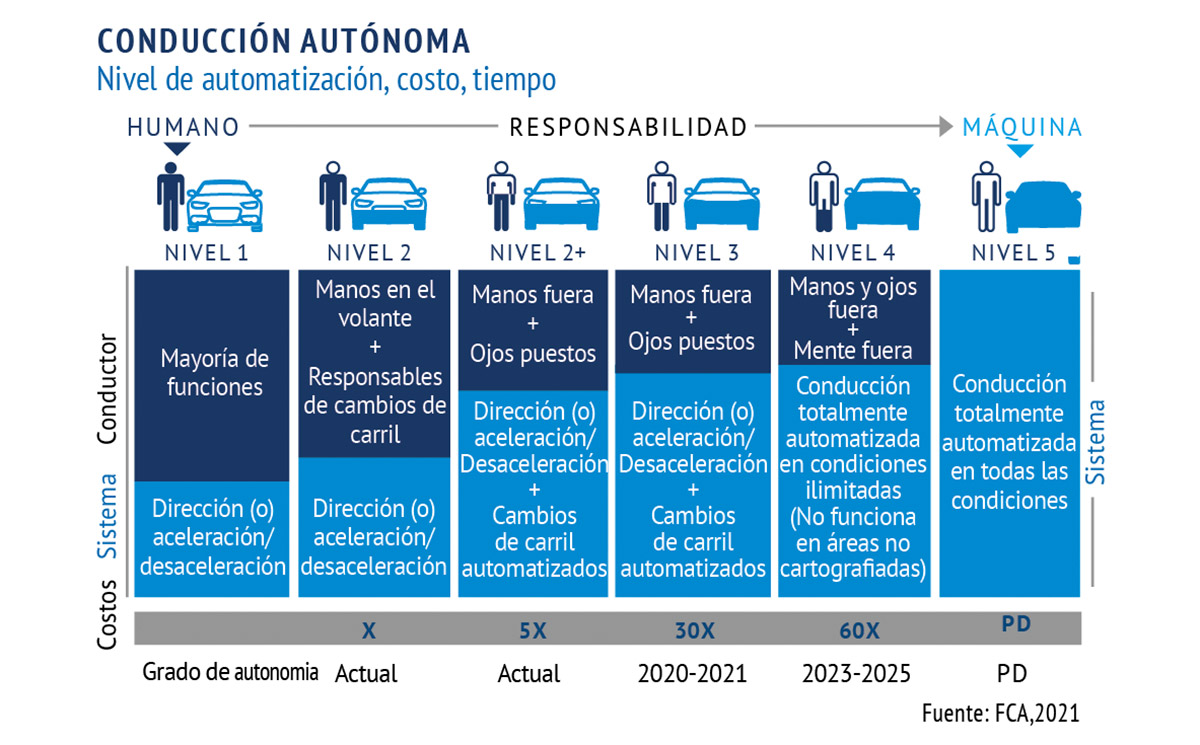

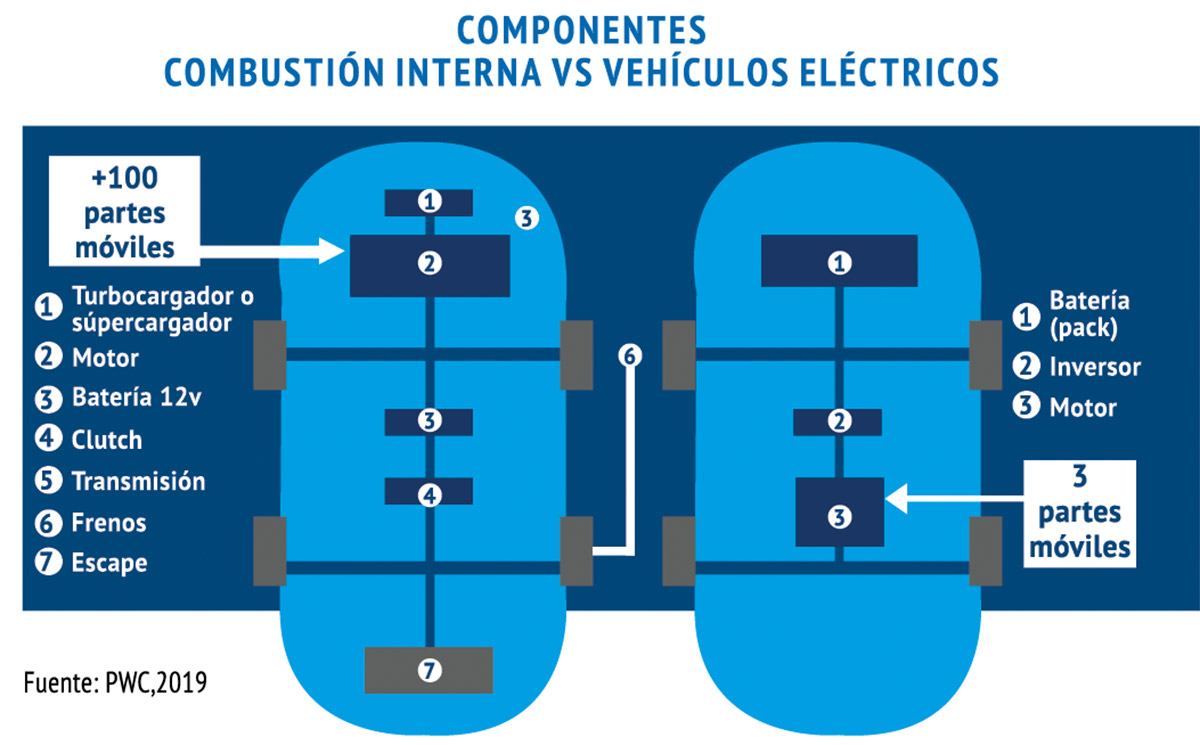

De acuerdo con el estudio ‘Los vehículos eléctricos y el futuro de la cadena de valor automotriz en México’, realizado por Fundación México-Estados Unidos para la Ciencia (Fumec), la electrificación en el transporte terrestre implica fuertes cambios en la estructura de cada unidad, de sus componentes, materiales y procesos de manufactura, por ello, los fabricantes de equipo original (OEM) han detectado que se reducirá el número de componentes de un automóvil, sin embargo, la integración de sistemas digitales y de procesamiento de cómputo se volverán cada vez más relevantes.

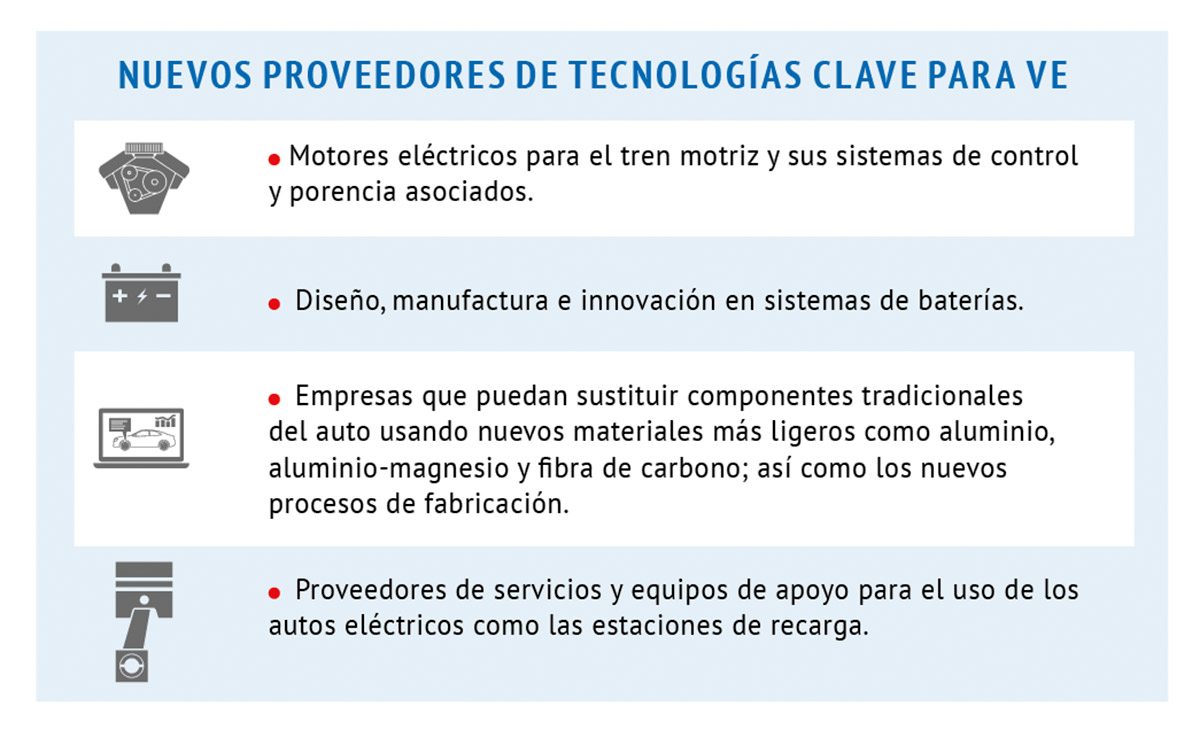

Eugenio Marín, CEO de Fumec, comentó que las OEM y los proveedores deben de prepararse para ese cambio que implica tener la flexibilidad productiva y financiera para adquirir nuevas tecnologías y maquinaria, con la intención de adaptar sus procesos a nuevos materiales, así como contar con las herramientas digitales necesarias para responder rápidamente a las demandas que surgirán en la cadena de valor.

REGULACIONES

México es actualmente el cuarto exportador mundial de vehículos ligeros y el quinto exportador de autopartes. Además, el 36% de las exportaciones manufactureras pertenecen a este rubro, que contribuyen con el 3.8% del PIB. Las tendencias que están cambiando a la industria automotriz son la electrificación y automatización, que son modelos de movilidad que están transformando toda la cadena de valor de este sector.

Fausto Cuevas, director general de la Asociación Mexicana de la Industria Automotriz (AMIA), expuso que para que México siga siendo un referente en la producción y exportación de vehículos ligeros con estas nuevas tecnologías es necesario que se establezca una política pública que regularía y se cree una línea a seguir para la transición de la electrificación en el parque vehicular en el país, con el fin de tomar en consideración los requerimientos de infraestructura para el desarrollo de la red de carga de este tipo de unidades, así como contar con una oferta tecnológica 5G que permita la comunicación entre los autos y los usuarios en las vías de comunicación.

“Nos parece relevante la certeza jurídica y el estado de derecho para promover la atracción de nuevos proyectos e inversiones en el país, justamente dirigidos a este nuevo segmento. Es importante que nosotros podamos insertarnos en el programa a nivel regional basados en las oportunidades que ofrece el T-MEC para adoptar estas nuevas tecnologías”.

La industria automotriz mexicana ha aprovechado las oportunidades desde la firma del Tratado de Libre Comercio, la globalización competitiva de las cadenas de valor y, recientemente, la dislocación de las cadenas de valor que implicó la pandemia, ajustándose al aumento de porcentaje de integración regional requerido por el T-MEC.

PROVEEDURÍA

Uno de los temas pendientes en México es generar un mayor número de proveedores Tier 2 y Tier 3, de preferencia agregando empresas Pymes en la cadena de valor, y lograr que tengan un nivel tecnológico similar al de sus competidores en otros países.

Cabe destacar que los vehículos eléctricos (VE) son más simples en términos mecánicos. Los motores que alimentan los autos eléctricos comprenden muchos menos componentes y carecen de muchos sistemas esenciales que un auto tradicional de combustión interna (ICE), ya que el motor eléctrico puede llegar a tener tres partes móviles a diferencia de 113 en el motor de combustión interna. Esta reducción representa un gran impacto sobre los procesos de fabricación y su cadena de proveeduría, pero también en la confiabilidad y requerimientos de mantenimiento del auto.

Lo anterior es porque las unidades contarán con nuevos sistemas de baterías de alto voltaje, arneses electrónicos de alto voltaje, electrónica de potencia para transmisión de motor, simplificación de diseño y, por ende, reducción de costos al contar con una flexibilidad de alto nivel de configuración o customización de unidades y funciones.

Julio César Galván Cruz, gerente de estudios económicos en la Industria Nacional de Autopartes (INA), manifestó que México está a la vanguardia en tecnología, materiales, procesos y proveeduría instalada, y para poder tener los componentes que requieren los vehículos eléctricos se requiere de un periodo de preparación de hasta cuatro años, por lo que aseguró que han estado trabajando con las empresas en el diseño, ingeniería y en el proceso, con la intención de que puedan proveer los componentes necesarios para la producción de estos autos.

Refirió que es importante que las empresas que contribuyen a esta transformación desarrollen con tiempo un plan de reposicionamiento con sus clientes para determinar qué tipo de piezas del vehículo eléctrico pueden fabricar competitivamente y planear la ruta financiera y tecnológica.

“Las plantas están trabajando y reacondicionando para poder ofertar la necesidad de lo que demandará justamente la industria automotriz, y lo que hace la INA es que estamos siendo el parteaguas para poder hacer un encuentro de negocios con las empresas, con la intención de poder ampliar el panorama en la búsqueda y desarrollo de proveedores para que ellos puedan tener una cartera de vendedores en la región”.

MATERIA PRIMA

Los ganadores respecto a la necesidad de materia prima son el cobre, cuyo uso se calcula que se incrementará hasta un 80% debido a los devanados del motor eléctrico y el aumento de arneses; el aluminio será útil para sustituir al acero en muchos elementos de soporte del auto.

En cuanto a los materiales para las baterías, serán indispensables el litio, cobalto y grafito, que se estima tomarán entre el siete y 8% de los nuevos materiales y los imanes permanentes de los nuevos motores (neodimio); existirá un aumento del uso de componentes plásticos y, finalmente, los semiconductores, las fibras de carbono y aramidas.

Asimismo, el acceso y procesamiento de varios de los materiales en la región de Norteamérica a la que México está integrado se considera crítico para el desarrollo de una cadena robusta de proveeduría en la región, de acuerdo con Securing America’s Future Energy.

El estudio ‘Los vehículos eléctricos y el futuro de la cadena de valor automotriz en México’, elaborado por la Fumec, refirió que China cuenta con un amplio control de cada etapa de la cadena de proveeduría de los VE a nivel global. Tiene concesiones en Bacadéhuachi, Sonora, con reservas probables de 243 millones de toneladas de minerales, de donde se podrían extraer millones de toneladas de carbonato de litio para su uso en las baterías.

Por ello, Sonora tendrá una operación que llegará a duplicar la capacidad de producción a 35,000 tpa. En México y en el mundo, uno de los principales actores es Gangfeng Lithium que, a través de Bancanora Lithium en esta entidad, ya se encuentra en fase de exploración y se estima como el de mayor tamaño y oportunidad a nivel global, ya que destaca por ser el depósito más grande que está desarrollando la organización.

Cabe resaltar que el gobierno federal otorgó 31 concesiones para explorar yacimientos de litio en cinco estados del país, principalmente a mineras canadienses e inglesas, pero también de Estados Unidos, Australia, España y dos mexicanas.