Esta industria contribuye a la competitividad de los diversos sectores económicos en los que participa, aportando contenido tecnológico, formación de capital y valor a los productos

La industria metalmecánica es un indicador de referencia del desarrollo industrial manufacturero, representa una actividad estratégica para el desarrollo económico a nivel nacional por las remuneraciones que genera, por la formación de capital y el valor que agrega a sus productos. Actualmente, ese sector aporta cerca de un 14% del PIB manufacturero en México.

De acuerdo con el estudio para determinar la competitividad de la industria metalmecánica de la Cámara Nacional de la Industria de Transformación (Canacintra), se observa un incremento en el volumen de producción de un 7.4% (anualizado), el cual corresponde principalmente a un incremento en la demanda de productos secundarios, desechos y subproductos para este sector, seguido por un aumento en la producción de partes, piezas y troqueles.

El Sistema de Información Arancelaria Vía Internet (SIAVI) refiere que, hasta septiembre del 2021, los centros de mecanizado se importaron principalmente de Japón, con un valor de 74 millones 98,488 dólares; Alemania, con un valor de 61 millones 874,467 dólares; Estados Unidos, con un valor de 52 millones 895,812 dólares; Corea del Sur, con un valor de 16 millones 095,165 dólares; China, con un valor de nueve millones 338,743 dólares; España, con un valor de seis millones 46,499 dólares, y Taiwán, con un valor de seis millones 953,371 dólares. De enero a septiembre de 2021, las exportaciones de centros de mecanizado de México tuvieron un valor de nueve millones 428,950 de dólares, con un total de 57 equipos exportados.

ELEMENTOS PARA LA CONSOLIDACIÓN

Para competir a nivel global en la industria metalmecánica, México debe tener un enfoque hacia la competitividad y aprovechar las oportunidades en el control y cálculo correcto de los costos de transformación dentro de las empresas, así como el acceso a tecnologías de vanguardia, pues pese a que el entorno crediticio en México no es el más óptimo, se requiere facilitar el camino para invertir en maquinaria y equipo actual, de acuerdo con Lorena Bustamante Rojí, miembro de la mesa directiva en la Asociación Mexicana de Manufactura de Moldes y Troqueles (AMMMT) y líder de los comités de educación y eventos nacionales e internacionales.

Añadió que en educación también se deberá tener especial atención, específicamente en temas como la capacitación, formación especializada, tanto a nivel técnico, ingenieril, mandos medios o equipo clave y directivos.

“Estos son los aspectos que estamos buscando atender desde las organizaciones, los clústeres y asociaciones para dar prioridad y enfoque, así como solucionar los problemas y retos que tenemos en el día a día, pero también atender la demanda”, comentó.

Destacó que México tiene una ubicación privilegiada, por lo que es una zona que está impulsada a desarrollar los diversos subsectores de manufactura, por lo que debe prevalecer el interés de las mismas empresas para ser relevantes como proveedores.

Añadió que el 99% de las empresas que pertenecen a dichos subsectores de manufactura son pequeñas y medianas empresas, por lo tanto, hoy en día se ha sumado diversos organismos para ser parte de este proceso de transformación.

“Otro aspecto que ha abonado a nuestra industria es el incremento del número de eventos y exposiciones, tanto de maquinaria y equipo, así como procesos especializados y encuentros de negocios B2B, lo cual suma a la generación de oportunidades y a la accesibilidad de tecnologías”, comentó.

NEARSHORING, LA GRAN APUESTA

Lorena Bustamante refirió que, para el sector, el nearshoring es una gran oportunidad; no obstante, son pocas empresas las que están listas en este momento, por lo que serán las compañías extranjeras operando en México las que puedan obtener mayor beneficio.

“Si verdaderamente buscamos cómo aprovechar la oportunidad del nearshoring, debemos actuar con rapidez y en equipo con el ecosistema para que las empresas con mayor potencial puedan acelerar su desarrollo y consolidar mayor mercado nacional y de exportación”.

Consideró que las Pymes metalmecánicas deberán crear alianzas o joint ventures que les permitan hacer sinergia para hacer frente a las necesidades de los clientes, que son cada vez de mayor exigencia.

Asimismo, dijo que la regionalización es una buena estrategia, siempre y cuando se logre y mantenga una comunicación clara y oportuna entre las diversas regiones, tanto para evaluar el equilibrio de oferta y demanda, como para mantener un ecosistema nutrido para toda la cadena de suministro, así como también para homologar oportunidades de mejora que beneficien a todas las áreas.

Respecto a las zonas en donde se ha visto mayor actividad, reveló que la zona norte y Bajío han tenido un crecimiento interesante, formando una cadena de suministro que les ayuda a ser fuertes en cada uno de sus ecosistemas.

“Si regiones como el norte han logrado ‘acaparar’ la demanda, es porque la triple hélice ha trabajado en equipo para que su ecosistema funcione y fluya de manera efectiva. Eso mismo debemos replicar en todas las regiones que tenemos oportunidad de ser relevantes en el sector manufacturero”, comentó.

RETOS DE LA INDUSTRIA METALMECÁNICA

Lorena Bustamante refirió que parte de los proyectos que se está buscando consolidar en corto y mediano plazo, es concentrar toda la oferta de capacitación técnica a nivel nacional para facilitar la accesibilidad a todas las empresas.

Otro de los retos es afianzar un centro técnico especializado en la región centro, en donde se pueda capacitar al nuevo talento de una manera práctica y segura tanto para las empresas, como para los participantes.

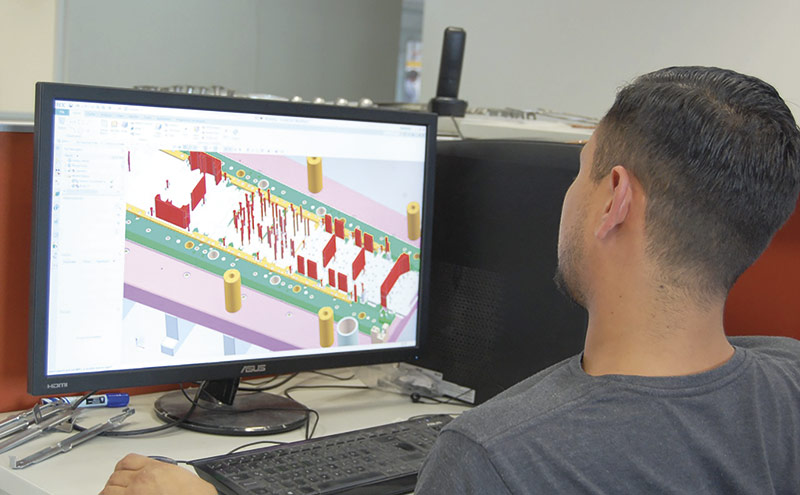

Asimismo, a través de las asociaciones pertenecientes al sector, están vinculando y acercando a otros organismos y empresas que faciliten el acceso a tecnologías de punta en todas las áreas de la empresa (desde un ERP, softwares de diseño, manufactura avanzada, automatizaciones, equipo de metrología, etcétera).

“No todo es tecnología y educación, también debemos ser disruptivos en cómo damos valor agregado al mercado, por ejemplo, a través de sistemas de gestión de proyectos técnicos que garanticen el cumplimiento en tiempo y forma de nuestros servicios”, añadió.

MOLDES Y TROQUELES PARA MÉXICO

De acuerdo con información de la AMMMT, la visión general de este sector en México se ha visto enmarcada por un panorama en donde existen factores que determinan su desarrollo: la reciente puesta en marcha del T-MEC, tendencias de reshoring en el mercado norteamericano, así como diversas disrupciones globales en las cadenas de suministro de materias primas.

La AMMMT dio a conocer que, especto a la capacidad y el crecimiento del sector de moldes y troqueles, tiene gran influencia la demanda, pues se incrementó desde 2019, sobre todo en lo que corresponde a herramentales.

Tras la crisis sanitaria, la disrupción de las cadenas productivas trajo una condición compleja a nivel global; no obstante, para México el panorama representa una oportunidad, ya que, en la producción industrial en todos los sectores, se requieren de moldes y troqueles. Dentro de esta dinámica, en lo que corresponde a la logística y las cadenas productivas, existe una reflexión respecto a lo que se puede producir de manera regional.

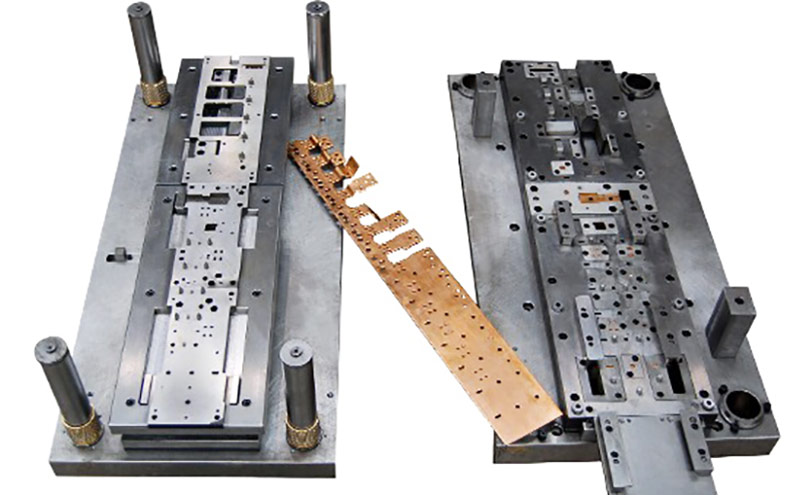

El Tratado entre México, Estados Unidos y Canadá demanda mayor contenido y aunque la AMMMT reconoce que los moldes y troqueles no necesariamente deben ser de origen local, la velocidad de integrar productos a la producción automotriz, aeroespacial y electrónica en México provoca que se integren nuevas tecnologías para competir de acuerdo con las reglas de este tratado, por lo que es fundamental la producción de moldes y troqueles ante esta velocidad de integración.

Aunado a lo anterior, Estados Unidos ha puesto diversas restricciones arancelarias para productos de origen chino, entre ellos los moldes y aceros, por lo que la puerta de entrada hacia la industria americana y canadiense es a través de México; por ello, la AMMMT sugiere que las empresas metalmecánicas analicen sus recursos existentes para desarrollarlos e integrarlos en moldes, troqueles y herramentales.

Estas estrategias se estarán aplicando en diversas líneas: buscar proveedores locales, inversión de Tier 1 o Tier 2 en la instalación de talleres internos para solventar e incrementar su capacidad.

ESTIMACIÓN DEL MERCADO DE HERRAMENTALES

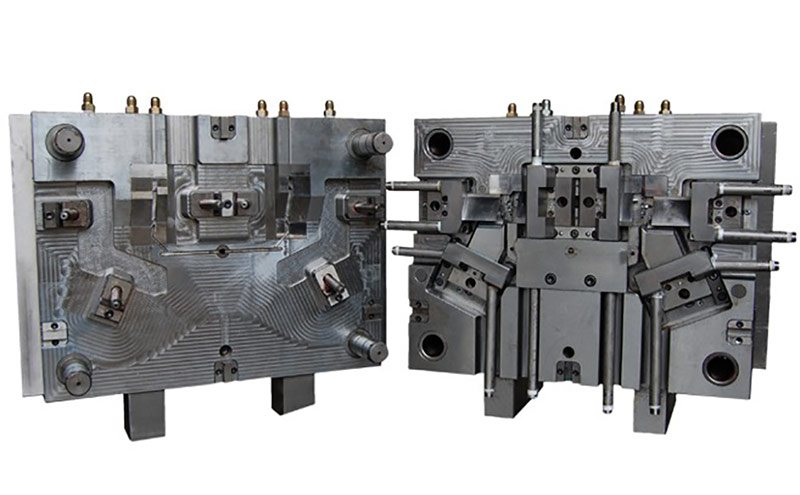

El mercado herramental en México se ha estimado en 5,000 millones de dólares para consumo local. No obstante, el sentido actual de la industria metalmecánica, que se compone de moldes de inyección de plástico, aluminio, fundición, troqueles de estampado, preformado de lámina y de forjado, ha cambiado su formulación y el equilibrio.

Por primera vez, México alcanzó los 500 millones de dólares en producción nacional (fábricas que lo están realizando) y doméstica (compañías que instalan sus propios talleres de fabricación de moldes, como Denso y Nissan).

Las importaciones han disminuido, como es el caso de los moldes de inyección de plástico, pues al menos en 2018 se registraron alrededor de 1,280 millones de dólares importados, al 2022 se importan alrededor de 1,050 millones de dólares.

Con los datos anteriores, se puede concluir que el consumo doméstico ha demandado más y se ha producido más.

RETOS DE LA INDUSTRIA DE MOLDES Y TROQUELES EN MÉXICO

Existen diversas características de los herramentales que pueden ser una limitación para las empresas mexicanas, por ejemplo, entre mayor complejidad tenga un molde de inyección, el precio es mayor y conlleva un tema de tecnologías y experiencia mayor para producirlo. En México, la mayoría de los talleres están dentro de un rango de baja a mediana complejidad y aunque hay talleres y empresas de alta complejidad, son los menos.

El reto, de acuerdo con la AMMMT, es lograr que las empresas adquieran tecnología y experiencia para lograr moldes de mayor complejidad, que en la industria son los mejores pagados y que permiten a las empresas crecer y desarrollar modelos de negocios más robustos y trascendentes.

Otro desafío más es referente a la capacidad, la cantidad de moldes que se producen en México por empresa es baja. Aunque hay empresas que alcanzan los 170 moldes al año, son pocas aún, la mayoría produce de 20 a 25 moldes anuales.

El talento humano es también otro reto de esta industria, pues hace falta más personal capacitado en la manufactura de moldes de alta gama.

Finalmente, la tecnología diferenciada, alta tecnología, manufactura avanzada e incluso automatización, tendrá mayor impacto en la calidad y el costo de producción.