A pesar de la pandemia, la escasez de insumos, la crisis logística y una guerra en proceso, la industria local se ha mostrado resiliente y ha conseguido crecer. Estas coyunturas, a su vez, abren oportunidades que buscan ser capitalizadas por los principales sectores productivos en México

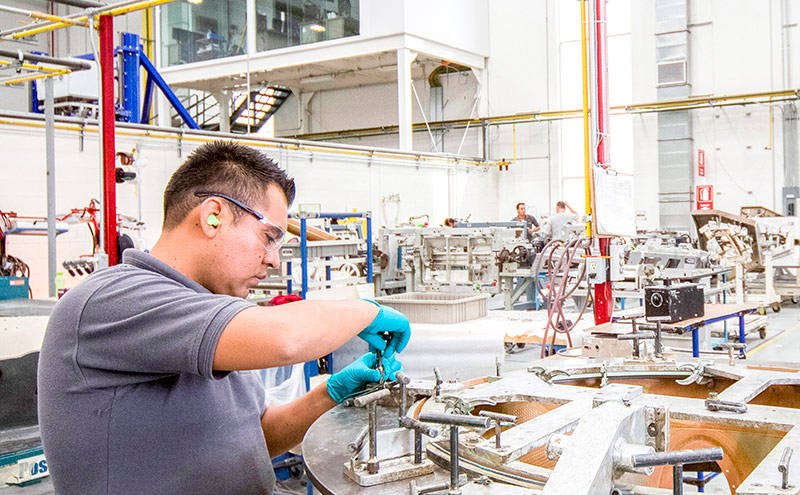

La producción industrial en México reportó un incremento del 2.5% anual en febrero. El alza se debió principalmente a las industrias manufactureras, que registraron el mayor crecimiento (6.9%) en el periodo reportado, destacan cifras del Instituto Nacional de Estadística y Geografía (Inegi).

La generación y transmisión de energía eléctrica, agua y gas fue el otro sector con cifras positivas (3.9 por ciento). En contraste, las industrias de la construcción y la minería reportaron decrementos de 4.3 y 2.9%, respectivamente.

La tendencia positiva reportada por las industrias manufactureras también se advierte al contrastar los dos primeros meses del 2022, en los que la producción industrial en el sector manufacturero fue de 5.3 por ciento.

Este panorama se ha reflejado en las cifras de empleo. De acuerdo con el Inegi, al mes de febrero, el personal ocupado por la industria manufacturera aumentó 0.4% mensual en el país, mientras que, respecto a enero de 2022, las horas trabajadas registraron un alza de 0.3% y las remuneraciones un incremento de 0.5 por ciento.

A tasa anual, el personal ocupado total incrementó 2.8% en febrero y las horas trabajadas subieron 3.5 por ciento.

Exportación, fortaleza de la industria

Estas alzas, aunque menores en algunos casos, las ha obtenido la industria mexicana a pesar de los diversos retos que los sectores productivos enfrentan en todo el mundo, coincidieron líderes de los principales rubros industriales del país.

Es el caso de las empresas con Programa de la Industria Manufacturera, Maquiladora y de Servicios de Exportación (IMMEX), lideradas en México por Luis Manuel Hernández González, presidente del Consejo Nacional de la Industria Maquiladora y Manufacturera de Exportación (index).

Las mejorías que han reportado estas compañías, apuntó el presidente, se han visto principalmente empujadas por la exportación de mercancías al extranjero, principalmente a EE.UU.

“El 2021 cerró mejor de lo que esperábamos. Notamos una recuperación franca del sector por dos temas: primero, fue la falta de inventarios de cuando empieza la pandemia. Esa falta de inventarios se fue supliendo en el último cuarto trimestre del 2020 y, vamos a decir, alcanzó todavía parte del 2021.

“Esa recuperación y esas ventas que teníamos pendientes generaron que las empresas crecieran orgánicamente. No vimos empresas [nuevas] que llegaran [al país], sino empresas que ya estaban que tuvieron que surtir pedidos diferentes, adicionales. […] Para nosotros fue muy bueno, hubo un crecimiento del sector de manufacturero, pero ese crecimiento no fue por mayor inversión, sino por mayor exportación”, precisó el entrevistado.

De acuerdo con datos del Inegi, el envío de mercancías al extranjero tuvo un incremento del 18.5% en 2021, respecto al año anterior. Mientras que, en febrero de este año, reportaron un avance de 27.8%, respecto al mismo mes de 2021, y un alza de 3.8% en enero de 2022, en el comparativo con similar mes del año pasado.

Sectores como el médico, las fabricantes adheridas a home improvements, la manufactura de herramientas y maquinaria, detalló el presidente de index, se posicionaron como las principales industrias beneficiadas por las modificaciones en el consumo que originó la pandemia en 2021.

Para este año, la demanda del mercado sigue tendencias similares, advirtió Hernández González; sin embargo, la falta de insumos, la crisis logística y el conflicto entre Rusia y Ucrania golpean directamente la capacidad de abasto de las empresas mexicanas, lo que les impide responder a las necesidades de sus clientes.

“Todo lo que es el tema de resinas, que vienen de Asia hacia América, nos limita. Ahorita vemos un mercado latente, un mercado que te puede comprar, pero a la vez vemos un mercado de proveeduría que no puede proveer”.

Resinas, plásticos, textiles y semiconductores, son los insumos que reportan mayores faltantes, aunque el acero, como consecuencia del conflicto ucraniano, ya se une a la escasez, agregó el líder industrial.

Frente a este escenario, las empresas asociadas al Consejo Nacional de la Industria Maquiladora y Manufacturera de Exportación estiman un crecimiento del 4% para este año, similar al conseguido en 2021.

Por otro lado, prevén áreas de oportunidad por los beneficios del Tratado entre México, EE.UU. y Canadá (T-MEC), que no han capitalizado aún muchas empresas exportadoras y por el denominado nearshoring, que este acuerdo y otras coyunturas han propiciado, advirtió Luis Manuel Hernández.

“El tema de relocalización y el T-MEC son fortalezas que tenemos, no las hemos utilizado al 100 por ciento. […] Lo que estamos viendo es que el T-MEC te brinda muchos beneficios que no estamos capitalizando ahorita y por eso parte de las materias primas no alcanzan a llegar, mejor se quedan en su lugar de origen, se genera el producto, se le vende al mercado, en vez de decir, lo relocalizo y empiezo a mandar parte de la materia prima para allá”.

El líder industrial consideró además que la falta de estado de derecho es otro pendiente que se debe atender en breve, pues sin certeza jurídica las inversiones no se concretan con facilidad.

INDUSTRIA AUTOMOTRIZ, CON TENDENCIAS AL ALZA

El sector automotriz también enfrenta retos por la falta de insumos, uno de los que más golpea a esta industria es la escasez de semiconductores, que ha impactado en la producción mundial de vehículos.

Datos de la Industria Nacional de Autopartes (INA) refieren que la región más afectada por la falta de chips es Norteamérica, donde el año pasado se registró el retraso en la producción de dos millones 459,964 unidades, 26% del total de vehículos que se producen en el mundo.

Sin embargo, esta industria ya capitaliza las oportunidades del T-MEC, por lo que han logrado amortiguar el impacto descrito, refirió Alberto Bustamante, director general de la INA, en entrevista.

“Con la entrada del T-MEC se ha incrementado la producción del sector automotriz mexicano, en específico de la industria de autopartes, ya que Canadá, EE.UU. y México hemos tenido que sustituir las importaciones de autopartes y componentes provenientes de terceros países, para poderlos comprar en la región NAFTA o T-MEC”.

Lo anterior ha posicionado a México como el mercado “más competitivo” de la región por la calidad, precio y ubicación geográfica, añadió el dirigente.

Cabe recordar que, con la entrada en vigor del Tratado entre México, EE.UU. y Canadá, el valor de contenido regional (VCR) de un vehículo ligero pasa de 62.5% a 75%; es decir, una oportunidad adicional para abastecer, en Norteamérica, el 12.5% por vehículo fabricado en la región.

En el caso de los vehículos pesados, el VCR pasa de 60 a 70% (10% adicional por vehículo pesado para abastecer a las armadoras). Mientras que las propias autopartes pasan de 60 a 75% de VCR, en las core parts, 60 a 70% de VCR en las partes principales, y 60 a 65% de VCR en las denominadas partes complementarias.

“Estas oportunidades han contribuido, en parte, para que la industria mexicana de autopartes sea hoy por hoy el cuarto productor a nivel mundial”, destacó el entrevistado.

Las tendencias al alza continúan para esta industria. Tan solo en los dos primeros meses de 2022 las productoras mexicanas han logrado superar los números mensuales que registraron en 2019.

En enero de este año, la producción logró un valor de 8,154 millones de dólares (mdd), 0.4% mayor a la del 2019; mientras que, en febrero pasado se obtuvieron 8,305 mdd, 7% más que lo logrado el año previo a la pandemia.

Aunado a estos números, la industria mexicana de autopartes estima que, para el cierre de 2022, se supere la cifra de empleos de 2019. En aquel año, las empresas de este sector reportaron alrededor de 867,000 empleos directos. La meta es culminar el año con más de 869,000.

Fausto Cuevas, director general de la Asociación Mexicana de la Industria Automotriz (AMIA), compartió cifras más conservadoras, pues la recuperación entre las empresas fabricantes es más lenta.

Para abril de este año, la producción reportó un decremento de 6.6%, mientras que las ventas reportaron una baja del uno por ciento. La exportación, por su parte, registró un alza de 2.9 por ciento.

Entre el acumulado enero-abril de este año, y su comparativo anual, la producción arrojó un incremento de 0.9%, mientras que la exportación y ventas presentaron porcentajes negativos de 0.6 y 2.4%, respectivamente.

Sin embargo, prevén que el suministro de semiconductores empiece a mejorar para el segundo semestre del año, por lo que la AMIA pronostica un 5% de crecimiento al cierre de 2022, respecto a los volúmenes de producción y exportación obtenidos en 2021.

SECTOR AEROESPACIAL REGISTRA REACTIVACIÓN

La industria aeroespacial mexicana, por su parte, reporta una importante reactivación luego de haber perdido sus cifras ascendentes como consecuencia de la pandemia.

René Espinosa Terrazas, presidente de la Federación Mexicana de la Industria Aeroespacial (Femia), refirió que las empresas adheridas a este sector han visto incrementar la demanda de pedidos por parte de clientes OEM y Tier 1.

“Vemos un despertar en los requerimientos de las operaciones en México, es decir, programas que se habían suspendido ya los empiezas a ver nuevamente, empieza a haber mucho movimiento en la parte de proveeduría, en la cadena de valor. Hay iniciativas firmes de empezar a relocalizar números de parte. Era una de las tendencias del año pasado, pero te puedo decir que ahorita se empieza a percibir más.

“Al menos, hablándote del nicho en donde estoy yo, en mi empresa [Metal Finishing Co., que Espinosa Terrazas dirige en México], estoy empezando a traer mucha introducción de números de parte nuevos, de proveedores que están actualmente en otro país y que están tratando de encontrar nuevos proveedores. Tal vez no estén dando toda la producción, pero están diversificando a sus proveedores”, advirtió el presidente de la Femia en entrevista.

Las empresas de maquinados, forja y casting, así como las fabricantes de sheet metal y brackets, se encuentran entre las prioridades de quienes buscan proveeduría en México.

Sin embargo, la falta de certificación, experiencia, competitividad de costos y flujo de caja persisten entre las áreas de oportunidad que tienen las empresas mexicanas para ingresar al sector aeronáutico.

Y es que, a decir de René Espinosa, las compañías que se han beneficiado de esta relocalización de las cadenas de suministro son casi las mismas empresas que proveían a la industria antes de la pandemia.

La ventaja, continuó el dirigente aeroespacial, es que la pertinencia de encontrar suministradores y socios en México ha hecho a las grandes empresas más tolerantes y dispuestas a desarrollar proveedores.

“Creo que la parte de la preparación de las empresas nacionales sigue siendo un reto. En este momento, el reto será mayor, porque las tractoras están tratando de moverse rápido y obviamente la empresa que no estaba lista empieza a descalificarse, pero por la misma necesidad empieza a ver un poco más de voluntad de las tractoras de trabajar con los proveedores que ellos ya han identificado, que ya tenían en el mapa y que, a pesar de esas áreas de oportunidad, tratan de estar con ellos, desarrollándolos directamente para necesidades propias”.

La Femia espera que estos movimientos en las cadenas de valor ayuden a la industria mexicana a reposicionarse como uno de los sectores de mayor crecimiento en el país. Durante una década (2009 a 2019), el sector aeroespacial tuvo un crecimiento constante de 14.3% promedio en México. La pandemia; sin embargo, los ha colocado con crecimientos de un solo dígito desde hace dos años.

“Es un momento en el que otras empresas, que tal vez tenían especialización en otro sector, puedan tener esa oportunidad de involucrarse en esta industria. Veremos este año cómo se reacomodan las piezas, pero sí las tractoras están apostando por aquellas empresas que ya tenían una relación y empiezan a dar oportunidades reales a otras”, expresó el líder industrial.

Este panorama ayuda a las empresas aeroespaciales en México a avanzar en la recuperación del empleo. Al cierre de 2019, las cifras apuntaban a 60,000 empleos directos, pero al final de 2020 la cifra rondaba los 45,000 empleos directos y para 2021, los 50,000, “lo cual quiere decir que había una recuperación. Estamos viendo que esa recuperación, a números prepandemia, la estamos estimando para finales de 2023, principios de 2024”, concluyó René Espinosa.